本文作者 | 胡光健、安楚薇

导读

9月28日,银保监会发布了《关于资产支持计划和保险私募基金登记有关事项的通知》(银保监办发〔2021〕103号,以下简称“《通知》”),将保险私募基金由注册制改为登记制。同日,中国保险资产管理业协会(以下称“中资协”或“协会”)发布《保险私募基金登记管理规则》(中资协发〔2021〕68 号,以下简称“新登记规则”),进一步明确了保险私募基金登记的相关规定,《保险私募基金注册规则(试行)》(中资协发〔2019〕28 号,以下简称“旧注册规则”)同时废止。与旧注册规则相比,新登记规则的主要变化如下:

1. 取消了纸质材料报送与“受理”环节

旧注册规则要求投资机构通过注册系统提交保险私募基金注册材料后1个工作日内报送纸质材料。并且,协会对注册材料要件的完整性进行核对,认为完整的,接收材料,并于收到纸质材料后1个工作日内确认受理。确认受理后,正式的查验工作方才开始。

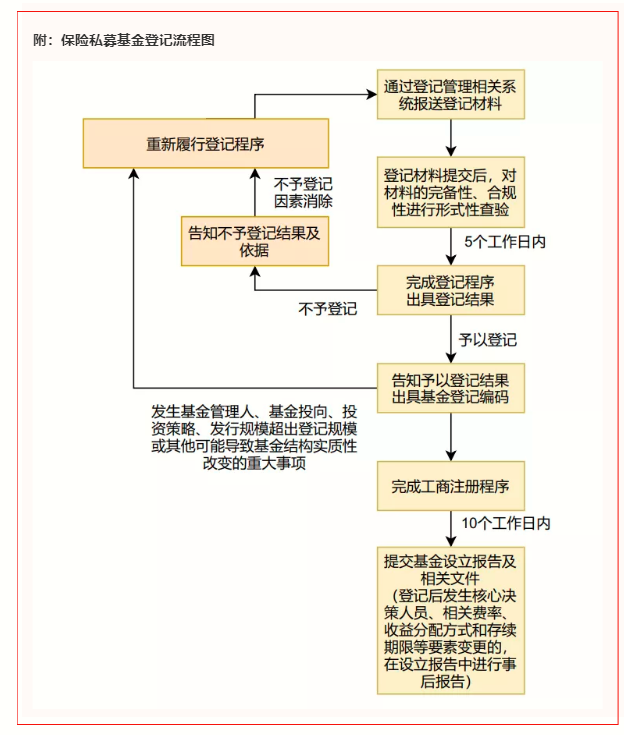

新登记规则取消了前述环节,登记工作全部电子化,基金管理人通过保险私募基金登记管理相关系统提交登记材料后,无需报送纸质材料。并且,一旦基金管理人通过系统提交了相关材料,则开始计算查验登记时间,无需协会的确认。

2. 缩短了登记时间

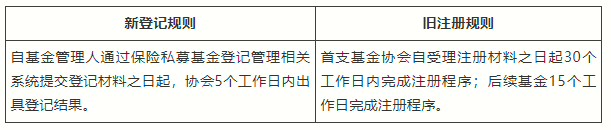

自基金管理人通过保险私募基金登记管理相关系统提交登记材料之日起,协会5个工作日内出具登记结果。

首支基金协会自受理注册材料之日起30个工作日内完成注册程序;后续基金15个工作日完成注册程序。

3. 简化了查验登记程序

旧注册规则规定,查验工作实行初审和复审双岗负责制。查验人员认为注册材料的完备性、合规性符合相关规定的,提交专业注册会审议,专业注册会审议通过后,再提交外部专家评估会进行评估,最后由评估专家做出“接受注册”或“不予注册”的结论。

新登记规则只保留了查验环节。也就是说,新登记规则项下,保险私募基金的设立不需要经过专业注册会审议和专家评估会的评估,只需经过查验人员的查验,即做出“予以登记”或“不予登记”的结论。

之所以在登记程序上有该等简化与改变,笔者认为主要是由于在新登记规则项下,协会对于保险私募基金设立的审核要点有了重要调整,即审核内容的简化带来了登记程序的简化(具体见如下第4点内容)。

4. 调整了审核要点

根据旧注册规则的规定,协会对保险私募基金注册材料进行完备性、合规性查验以及审慎性风险评估,不对基金的投资价值和投资风险做出实质性判断。在注册过程中,查验人员对注册材料的完备性、合规性进行形式审查;专业注册会对注册材料的完备性和合规性独立进行判断并发表意见;评估专家对保险私募基金的风险状况、信息披露等独立发表专业意见。

而新登记规则规定,协会仅对保险私募基金登记材料的完备性、合规性进行形式性查验,基金登记不代表协会对基金的合法合规性、投资价值及风险进行了实质性判断。

由此来看,在旧注册规则项下,协会对注册材料的完备性、合规性进行形式和实质审查,并对审慎性风险进行评估;而在新登记规则项下,协会仅对登记材料的完备性、合规性进行形式审查,不再对其进行实质审查,也不对审慎性风险进行评估,并因此使整个登记程序得以简化。

5. 丰富了查验人员的组成

旧注册规则项下,保险私募基金的查验人员仅由协会专职人员担任。新登记规则项下,查验人员由协会专职人员和市场专业人员共同组成。市场专业人员,由中资协会员单位推荐,择优选用,在协会的管理下参与登记材料的查验。笔者认为这一举措使登记工作更加贴近和反映市场情况,也是保险资金运用市场化改革的表现之一。

6. 改变了外部专家的作用

如前所述,新登记规则取消了外部专家评估的环节,外部专家评估不再作为基金登记的必要条件。但是,新登记规则设立了专家咨询机制,可以由专家对业务标准、行业规范等提供意见建议。笔者认为,此种机制更为灵活,在简化登记流程、缩短登记时间的同时,在查验登记工作遇到相应问题时,可以依靠专家咨询机制获得更为专业的意见和建议,同时保证查验登记工作的效率与质量。

7. 重新登记的要求不同

根据旧注册规则的规定,对于不予注册的保险私募基金,协会要求基金状况要发生实质性改善,否则,自《不予注册通知书》出具之日起6个月内管理人不得再次申请该基金的注册程序。而根据新登记规则的规定,不予登记因素消除的,基金管理人可重新履行该基金的登记程序。

笔者认为,该等变化仍然与协会审查内容与要点的改变相关,下文提到的其他变化亦是如此。在旧规则项下,协会对注册材料的合规性进行实质性审查,并且进行审慎性风险评估。在此种情况下,不予注册的基金通常是由于对合规性、风险评估有实质性影响的原因未能通过评估。因此,在原来的注册制下,对于不予注册的保险私募基金,协会要求基金状况要发生实质性改善才能重新提交注册,并且明确作出了时间要求。而在新的登记制下,协会仅对注册材料的完备性和合规性进行形式审查,因此,不予登记的原因也产生于形式审查之下,相较而言,更容易纠正。

8. 要素变更由事前批准改为事后报告

旧注册规则规定,《注册通知书》出具后,基金发生核心决策人员、相关费率、收益分配方式和存续期限等要素变更的,投资机构应在要素变更前5个工作日向协会提交变更申请报告,协会根据实际情况作出是否接受的决定。

而新登记规则规定,基金登记后至成功设立前,发生核心决策人员、相关费率、收益分配方式和存续期限等要素变更的,基金管理人只需在设立报告中向协会进行要素变更事后报告。

9. 取消了募集发行期间的报告要求

旧注册规则规定,在保险私募基金募集发行阶段,投资机构应在每次协议签署后5个工作日内提交发行报告,并于每次缴款时更新缴款信息。新登记规则不再要求基金管理人提交发行报告、更新缴款信息。

10. 取消了发行期限届满基金未达到发行条件需终止发行的要求

旧注册规则规定,发行期限届满,基金无法达到监管规定、行业自律规则或协议约定的发行条件的,投资机构应终止基金发行程序,在发行期届满后5个工作日内,将相关信息报告协会,并按照监管规定及行业自律规则履行基金后续程序。新登记规则删除了终止基金发行的具体要求。

11. “绿色通道服务”需要另行规定

新登记规则提出了保险私募基金设立的“绿色通道服务”,但是,该等服务的相关规定与条件需由协会另行制定。笔者认为,此绿色通道服务实际上与旧注册规则项下的便捷程序作用相同。

12. 压实基金管理人的主体责任

如《通知》所说,《通知》的目的之一为“压实机构主体责任”,这其中就包括基金管理人。新登记规则也体现出这一点。新登记规则一方面强调基金登记不代表协会对基金的合法合规性、投资价值及风险进行了实质性判断,不能免除基金管理人及基金相关主体履行相应的披露义务,以及内部合规审核,有效风险管理、投后管理等义务和责任,另一方面明确规定基金管理人是基金合规运作、风险管理与信息披露的责任主体,依据相关法律法规、监管规定和自律规则开展业务,在基金登记、资金募集、基金设立、投资运作和投后管理等基金运作全过程中应切实承担主体责任,尽职履责,审慎客观评估基金的合法合规性、投资价值及风险,并向投资者充分披露相关信息。并且,要求基金管理人建立保险私募基金合规风控责任人机制,基金管理人法定代表人以及合规风控负责人共同作为合规风控责任人,对基金运作的合法合规性、信息报告的真实性和完整性、风险揭示的及时性和充分性等承担主要责任。

13. 强调协会的信息统计与风险监测责任

较之旧注册规则,新登记规则强调了协会的信息统计与风险监测责任,明确规定协会承担保险私募基金的登记管理、信息统计和风险监测等工作,同时确定协会创新发展部为该等工作的职能部门,在接收基金登记材料,办理基金登记手续之外,负责进行基金信息统计和风险监测,并要求协会定期向银保监会报送有关情况以及风险监测报告。

地址:中国北京市建国门外大街1号中国国际贸易中心国贸写字楼2座3501室

邮编:100004

电话:+86 10 5649 6000

传真:+86 10 6505 9422